3 Методи оцінки інвестиційного проекту

Для оцінювання ефективності інвестиційних проектів використовується ряд методів, які умовно можна поділити на такі, у розрахунках який використовується дисконтування, та такі, у розрахунках який дисконтування не використовується.

До методів, в яких використовується дисконтування відносять:

- метод розрахунку чистого приведеного доходу (NPV);

- метод визначення індексу рентабельності інвестицій (PI);

- метод визначення внутрішньої норми доходності інвестицій (IRR).

До методів, які не передбачають використання концепції дисконтування відносять:

- метод визначення строку окупності інвестицій (PP);

- метод визначення середньої норми прибутку на інвестиції (ARR).

Далі більш детально зупинимося на їх розгляді:

- Метод розрахунку чистого приведеного доходу (NPV).

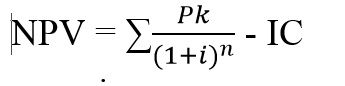

Розрахунок чистого приведеного доходу (NPV) визначається за такою формулою:

де – річні грошові надходження протягом n- років; ІС – початкові інвестиції; і – ставка дисконту.

В випадку, коли NPV > 0 проект варто приймати до реалізації; якщо NPV < 0, проект варто відхилити, бо він збитковий; NPV = 0 – проект не прибутковий і не збитковий.

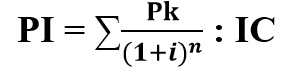

1. Метод визначення індексу рентабельності інвестицій (РІ). Індекс рентабельності інвестицій визначається за такою формулою:

Якщо РІ = 1, то це означає, що доходність інвестицій точно відповідає нормативу рентабельності. Якщо РІ > 1, то проект прибутковий, і, навпаки РІ<1 – проект збитковий.

1. Метод визначення внутрішньої норми доходності (IRR). Показник внутрішньої норми доходності (IRR) характеризує максимально допустимий відносний рівень витрат, які мають місце при реалізації інвестиційного проекту.

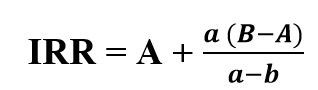

Внутрішню норму доходності визначають за формулою:

де А – величина ставки дисконту, при якій NPV позитивна; В – величина ставки дисконту, при якій NPV негативна; а – величина позитивної NPV при величині ставки дисконту А; b – величина негативної NPV при величині ставки дисконту В.

Якщо IRR проекту більша за вартість капіталу інвестора, то проект можна рекомендувати для фінансування.

До методів, в яких процес дисконтування може не використовуватися відносять:

1. Метод визначення строку окупності інвестицій (РР).

Якщо не враховувати фактор часу, то показник строку окупності інвестицій можна визначити за такою формулою:

PP = IC/Pc

де IC – розмір інвестицій; Рс — щорічний середній чистий прибуток.

2. Метод визначення середньої норми прибутку на інвестиції (ARR).

Суть цього методу зводиться до розрахунку показника, який базується на використанні бухгалтерського показника — прибутку. Визначається він як відношення середньої величини прибутку, одержаної з бухгалтерської звітності, до середньої величини інвестицій.

Таким чином, формула розрахунку норми прибутку на інвестиції (ARR) має такий вигляд:

де П – розмір прибутку; tах – ставка оподаткування, коефіцієнт; Аn – вартість активів на початок періоду; Ак – вартість активів на кінець періоду.