Друк книги

Друк книги

Лекція 8. Інвестиційний проект

Лекція 8. Інвестиційний проект

1 Суть та види інвестиційних проектів

Усю різноманітність процесів, що відбуваються в економічній системі тієї чи іншої країни, можна представити як сукупність соціальних, технічних, організаційних, економічних та інших проектів.

Проект, пов'язаний з реалізацією повного циклу інвестицій (від «кладення капіталу до здачі його в експлуатацію та одержання прибутку), називають інвестиційним.

Тобто, під інвестиційним проектом слід розуміти сукупність документів, що визначають необхідність і доцільність здійснення реального інвестування, яке містить економічні, правові, організаційні, технічні й інші аспекти інвестиційного планування.

Інвестиційні проекти поділяють на:

- стратегічні – передбачають зміну профілю діяльності та/або форми власності підприємства;

- тактичні – покликані забезпечити збільшення обсягів та покращення якості продукції, що випускається, шляхом зміни частин технології виробництва, модернізації основних засобів, перекваліфікації кадрів тощо.

Інвестиційний проект може існувати у формі:

- нульового проекту, який передбачає утворення нового виробництва;

- реконструкції – впровадження передових технологій без зміни профілю підприємства;

- розширення або реабілітація (перепрофілювання) діючого підприємства.

Інвестиційні проекти класифікують за такими ознаками:

- за розміром інвестицій: великі; середні; дрібні.

- за напрямами інвестування: прямі; портфельні; інноваційні; іноземні; закордонні.

- за напрямами використання активів: споживчі; паперові; підприємницькі.

- за мотивацією: вимушені; збільшення обсягів продаж; збільшення доходів; одержання надприбутків

- за рівнем технологічної готовності: попередній; готовий до будівництва; готовий до експлуатації.

- за формами відтворення: оновлення; реконструкції; технічного переозброєння; нового будівництва.

- за формою власності: державні; індивідуальні; колективні; спільні.

- за рівнем автономності: незалежні від реалізації інших проектів; залежні від реалізації інших проектів.

Основними учасниками проекту є:

- Ініціатор проекту – сторона, яка є автором ідеї проекту, його попереднього обґрунтування та пропозицій щодо здійснення проекту.

- Замовник проекту – головна сторона, яка зацікавлена у здійсненні проекту та досягненні його мети і буде користуватися його результатами. Замовник висуває основні вимоги до проекту, його масштабу, здійснює фінансування за власні кошти інвесторів, укладає угоди щодо забезпечення його реалізації, керує процесом взаємодії між всіма учасниками проекту.

- Інвестор (и) – сторона (и), що вкладає інвестиції в проект і зацікавлена у максимізації вигод від своїх вкладень. Якщо інвестор і замовник не одна й та сама особа, то інвесторами частіше всього виступають банки, інвестиційні компанії та інші організації.

- Керуючий проектом – юридична або фізична особа, якій замовник та інвестор делегують повноваження щодо управління проектом: планування, контроль та координація дій учасників проекту.

- Контрактор проекту (генеральний контрактор) –сторона чи учасник проекту, що за угодою з замовником бере на себе відповідальність за виконання певних робіт, пов'язаних з проектом. Контрактором може виступати керівник проекту чи інші активні учасники проекту.

До учасників проекту відносять також субконтракторів, постачальників, органи влади, споживачів продукції проекту тощо.

2 Порядок розробки інвестиційного проекту

Розробка та реалізація інвестиційного проекту проходить тривалий шлях від ідеї до випуску продукції. В умовах ринку цей період прийнято розглядати як життєвий цикл інвестиційного проекту або інвестиційний цикл.

Життєвий цикл інвестиційного проекту – це час від першої затрати до останньої вигоди проекту.

Він відображає розвиток проекту, роботи, які проводяться на різних стадіях його підготовки, реалізації та експлуатації.

Життєвий цикл інвестиційного проекту охоплює три фази:

- передінвестиційну (попередні дослідження до остаточного прийняття інвестиційного рішення);

- інвестиційну (проектування, укладання договорів, підряду, будівництво);

- експлуатаційну (етап експлуатації знову створених об'єктів).

Кожна з цих фаз у свою чергу поділяється на стадії та етапи, яким

відповідають свої цілі та методи.

В інвестиційному циклі найвагомішою є передінвестиційна фаза, яка включає в себе чотири стадії:

1. пошук інвестиційних концепцій;

- попередня підготовка проекту;

- остаточне формулювання проекту та оцінка його техніко-економічної та фінансової прийнятності;

- етап фінального розгляду проекту та прийняття по ньому рішення.

Інвестиційна фаза інвестиційного проекту може бути розділена за такими стадіями:

1.встановлення правової, фінансової та організаційної основ для здійснення проекту;

2.придбання та передача технологій, включаючи основні проектні роботи;

- детальне проектне опрацювання та заключення контрактів, включаючи участь у тендерах, оцінку пропозицій та проведення переговорів;

- придбання землі, будівельні роботи та установка обладнання;

5.передвиробничий маркетинг, включаючи забезпечення поставок та формування адміністрації фірми;

- набір та освіта персоналу;

- здача в експлуатацію та пуск підприємства.

Експлуатаційний етап е останнім у проектному циклі, де інвестор

одержує результати від вкладеного капіталу. Крім того, основою експлуатаційної фази є реабілітаційні дослідження, які проводяться на рівні фірми або підприємства. Основною метою досліджень є аналіз технічного, комерційного, фінансового та економічного стану підприємства з метою збільшення ефективності його діяльності та прибутковості із збереженням його як самостійної економічної одиниці, а також для прийняття рішень про злиття з іншими компаніями або про його повне закриття.

Будь-який інвестиційний проект має п'ять стадій життєвого циклу:

Перша стадія: народження проекту. Стадія характеризується великими витратами власних коштів, можливо залучених та одержаних у борг. На цій стадії проект підлягає різноманітним ризикам. Прибуток відсутній.

Друга стадія: початок експлуатації проекту. На цій стадії інвестор відчуває великі потреби у банківських позичках чи венчурному капіталі. Звичайно, він не сплачує дивідендів. Якщо прибуток присутній, він реінвестується. Починають діяти ризики, пов'язані з конкуренцією ринку.

Третя стадія: швидке зростання. Підприємство (компанія) починає диктувати власні ціни на продукцію, проте конкуренція зростає. Рівень продажу зростає і значно покриває витрати виробництва. Також характерним є високий рівень прибутку, але існує потреба у великих витратах на маркетинг. Існує також велика потреба в інвестиціях. Компанія може здійснювати додаткову емісію акцій, але сплачує невеликі дивіденди. Банк, якщо і надає позичку, то під високі відсотки.

Четверта стадія: стабільне функціонування підприємства. На цій стадії компанія відшкодовує власні борги. Високий рівень конкуренції не дозволяє диктувати ціни, але невисокі витрати дозволяють одержувати середні по галузі прибутки. Це вже добре відома компанія з доброю репутацією. Вона має великі можливості для одержання позичок та реалізації акцій, сплачує солідні дивіденди, потреби у великих інвестиціях немає. На цій стадії компанія повинна розробляти стратегію запобігання занепаду.

П'ята стадія: занепад або друге народження. На цій стадії продукція підприємства припиняє користуватись попитом. Дуже висока конкуренція. Банки не зацікавлені у співробітництві, але якщо і дають кредит то під високі відсотки. Акції компанії перестають користуватись попитом. Через поступове зниження доходів треба зменшувати дивіденди. Якщо на попередній стадії не була вироблена стратегія відродження та не були здійснені солідні інвестиції, на компанію очікують занепад та банкрутство.

3 Методи оцінки інвестиційного проекту

Для оцінювання ефективності інвестиційних проектів використовується ряд методів, які умовно можна поділити на такі, у розрахунках який використовується дисконтування, та такі, у розрахунках який дисконтування не використовується.

До методів, в яких використовується дисконтування відносять:

- метод розрахунку чистого приведеного доходу (NPV);

- метод визначення індексу рентабельності інвестицій (PI);

- метод визначення внутрішньої норми доходності інвестицій (IRR).

До методів, які не передбачають використання концепції дисконтування відносять:

- метод визначення строку окупності інвестицій (PP);

- метод визначення середньої норми прибутку на інвестиції (ARR).

Далі більш детально зупинимося на їх розгляді:

- Метод розрахунку чистого приведеного доходу (NPV).

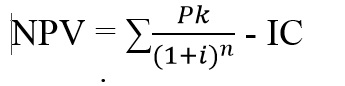

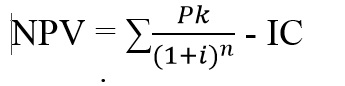

Розрахунок чистого приведеного доходу (NPV) визначається за такою формулою:

де – річні грошові надходження протягом n- років; ІС – початкові інвестиції; і – ставка дисконту.

В випадку, коли NPV > 0 проект варто приймати до реалізації; якщо NPV < 0, проект варто відхилити, бо він збитковий; NPV = 0 – проект не прибутковий і не збитковий.

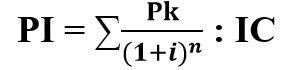

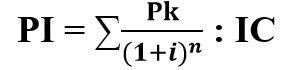

1. Метод визначення індексу рентабельності інвестицій (РІ). Індекс рентабельності інвестицій визначається за такою формулою:

Якщо РІ = 1, то це означає, що доходність інвестицій точно відповідає нормативу рентабельності. Якщо РІ > 1, то проект прибутковий, і, навпаки РІ<1 – проект збитковий.

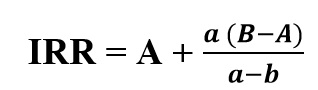

1. Метод визначення внутрішньої норми доходності (IRR). Показник внутрішньої норми доходності (IRR) характеризує максимально допустимий відносний рівень витрат, які мають місце при реалізації інвестиційного проекту.

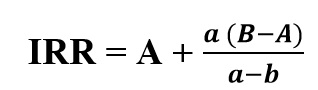

Внутрішню норму доходності визначають за формулою:

де А – величина ставки дисконту, при якій NPV позитивна; В – величина ставки дисконту, при якій NPV негативна; а – величина позитивної NPV при величині ставки дисконту А; b – величина негативної NPV при величині ставки дисконту В.

Якщо IRR проекту більша за вартість капіталу інвестора, то проект можна рекомендувати для фінансування.

До методів, в яких процес дисконтування може не використовуватися відносять:

1. Метод визначення строку окупності інвестицій (РР).

Якщо не враховувати фактор часу, то показник строку окупності інвестицій можна визначити за такою формулою:

PP = IC/Pc

де IC – розмір інвестицій; Рс — щорічний середній чистий прибуток.

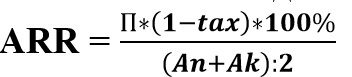

2. Метод визначення середньої норми прибутку на інвестиції (ARR).

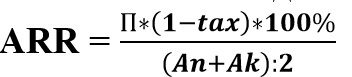

Суть цього методу зводиться до розрахунку показника, який базується на використанні бухгалтерського показника — прибутку. Визначається він як відношення середньої величини прибутку, одержаної з бухгалтерської звітності, до середньої величини інвестицій.

Таким чином, формула розрахунку норми прибутку на інвестиції (ARR) має такий вигляд:

де П – розмір прибутку; tах – ставка оподаткування, коефіцієнт; Аn – вартість активів на початок періоду; Ак – вартість активів на кінець періоду.

4 Управління ризиками в процесі реалізації інвестиційного проекту

Ризик визначається як відхилення сподіваних результатів від середньої або сподіваної величини. Його також можна розглядати як шанс мати збитки або одержати доход від інвестування у певний проект.

Управління ризиками – це комплекс заходів, що включають ідентифікацію, аналіз, зниження і моніторинг ризиків, з метою зниження відхилення фактичних показників реалізації проекту від їх запланованих значень.

Уся різноманітність ризиків взаємопов'язана. В ієрархічній структурній системі ризиків першоосновою можна визнати інвестиційний ризик, бо якщо немає вкладень, то немає ризику їх втрати.

Ризики інвестиційних проектів можуть підрозділятися на 3 великі групи:

1. Фінансові ризики – це сукупність взаємопов'язаних ризиків невиконання фінансових зобов'язань протилежною стороною (дефолт) та ризиків зміни кон'юнктури фінансових ринків.

Кредитні ризики пов'язані з виникненням збитків внаслідок несплати або простроченої оплати клієнтом своїх фінансових зобов'язань.

Ризик ліквідності зумовлений невпевненістю в майбутній швидкій реалізації того чи іншого активу за передбачену ціну.

Валютний ризик виникає у зв'язку з невизначеністю майбутнього руху курсів національної валюти відносно іноземних валют

Портфельний ризик – ризик невідповідності у майбутньому інвестиційного проекту кредитному портфелю, портфелю цінних паперів чи портфелю реальних проектів.

2. Будівельні ризики – це ризики, що виникають у процесі реалізації проекту. Залежно від типу фінансування проекту ці ризики розподіляються між учасниками здійснення проекту чи приймаються на себе тією чи іншою стороною.

Ризик перевищення кошторису. Проектно-кошторисна вартість може бути перевищена за провиною багатьох учасників інвестиційного процесу.

Ризик несвоєчасного завершення термінів засвоєння інвестицій виникає через зміни у складі проектів, зриви постачання матеріально-технічних ресурсів.

Ризик порушення умов договору виникає через зміни умов функціонування інвестора та підрядної організації (фінансова неспроможність інвестора, зміни ставок оподаткування доходу, умов одержання банківських кредитів та погашення раніше одержаних позичок, амортизаційної політики, невиконання угод субпідрядними організаціями, проектантами та іншими учасниками інвестиційного процесу).

Ризик падіння попиту має місце при зміні потреб у продукції будівельної галузі у зв'язку з загальним спадом виробництва, кризою фінансів, бюджетним дефіцитом.

3. Експлуатаційні ризики виникають після введення об'єкта в дію та виходу на проектну потужність.

Ризик реалізації продукції, робіт, послуг викликаний можливістю звуження ринку збуту в процесі експлуатації та втрат частини споживачів через зростаючу конкуренцію та появу на ринку товарів більш високої якості.

Ризик зниження прибутковості пов'язаний з скороченням грошових потоків та неможливістю розрахунків з кредиторами.

Ризик невиконання поставок матеріально-технічних ресурсів для виробництва зумовлює в майбутньому можливу ненадійність постачальників.

Ризик менеджменту виникає у зв'язку з можливістю необхідності у майбутньому зміни керівництва підприємства.

Форс-мажорний ризик пов'язаний з виникненням подій об'єктивного характеру, які можуть призвести до часткової чи повної втрати майна.

Залежно від виду проекту, його належності до того чи іншого типу портфеля можна запропонувати систему заходів протидії ризикам: заставні операції та гарантування; диверсифікація; страхування; лімітування; розподілення; еккаутинг та інші.

Заставні операції та гарантування використовуються у випадку залучення кредитних коштів для фінансування інвестиційного проекту.

Позички під заставу – це позички, забезпечені з боку позичальника заставними активами.

Гарантований кредит видається під письмове зобов'язання третьої сторони сплатити борг у випадку відмови від його сплати позичальником.

Найвагомішим заходом щодо захисту інвестицій є їх страхування. Інвестиції, особливо довгострокові, зазнають різного роду ризиків, причому з багатьма невідомими небезпеками, які чекають на інвестора. Саме тому, вкладення капіталу на тривалий строк завжди обґрунтовується оціночними розрахунками будь-яких ризиків і обов'язково страхується та перестраховується.

Страховий посередник виконує два види підприємницької діяльності - агентську та брокерську.

Агентська страхова діяльність – це діяльність від імені та за дорученням одного або декількох страхувальників (страхових компаній) з рекламування, консультування, пропонування страхових послуг та проведення роботи, пов'язаної з укладанням та виконанням договорів із страховою компанією. Ця діяльність здійснюється на підставі договорів про надання страхових агентських послуг (агентська угода).

Брокерська страхова діяльність – це професійна підприємницька діяльність на користь страхувальника (цедента), метою якої є визначення потреб останнього у страхових послугах та підготовці договорів страхування. Страховий брокер здійснює свою діяльність на підставі договору про надання страхових брокерських послуг (брокерська угода). Страховий брокер може укладати угоди на користь одного страхувальника в розмірі не більше ніж 35% від загальної суми платежів, за всіма угодами, що він здійснює впродовж року.

Розмір страхового відшкодування встановлюється як різниця між страховою сумою та реальними результатами інвестиційної діяльності. Мета страхування полягає у захисті страхувальника (інвестора) від можливих збитків в інвестиційній діяльності або втрат інвестицій, саме тому угода страхування, як правило, укладається на строк, відповідний періоду окупності інвестованого капіталу.

Сукупність заходів з страхування ризиків, зміни ціни товару, що реалізується, курсів валют та процентів називається хеджуванням. Сутність хеджування заключається в регулярному продажу валюти на строк чи обмін процентів за валютами, в яких здійснюються інвестиції; продажі продукції проекту на товарній біржі з майбутньою поставкою за фіксованою ціною. При хеджуванні використовуються загальновідомі фінансові інструменти: опціони, ф'ючерси, валютні та процентні свопи, кепси та колларси.

Існує ще один засіб зниження ризиків – лімітування об'єктів інвестицій, розмірів кредитів, видатків, продаж тощо. Інвестор, як правило, обмежує розміри вкладень при капіталізації інвестицій, перешкоджаючи цим створенню зайвих запасів матеріалів, конструкцій, обладнання. Фінансування, як правило, здійснюється поступово — траншами, тобто ризику підлягають окремі грошові потоки, а не весь обсяг інвестицій. Банки, в свою чергу, з метою зниження міри ризику лімітують розміри позик, застосовують овердрафт, кредитні лінії, відновлювальні кредити, кредитують клієнтів у режимі «стенд-бай» тощо.

Розподілення ризиків має місце при фінансуванні проектів з частковим регресом на позичальника при створенні інвестиційного консорціуму, коли суб'єкти інвестування розподіляють між собою ризик пропорційно вкладу до проекту.

Для отримання додаткової інформації про об'єкт інвестування за кордоном використовують послуги еккаутингових компаній. Ці фірми займаються збиранням, обробкою, аналізом та формуванням різних видів бізнес-інформації: відомостей про ринки, платоспроможність підприємства, кредитоспроможність клієнта, фінансовий стан партнерів по бізнесу, перспективи розвитку конкурентів тощо. Звичайно ці відомості надаються у вигляді бізнес-довідок. Великі еккаутингові фірми розробляють типові довідки бізнес-інформації та за бажанням замовника дають більш детальну інформацію, отриману шляхом поглибленого аналізу. Еккаутинг часто сполучається з аудитом та являє собою важливий захід зниження міри інвестиційного ризику.